En el siguiente post vamos a ver las diferencias de retribución al capital, tanto desde el punto de vista del accionista como del de la empresa, entre el reparto de dividendo y la entrega de acciones mediante ampliaciones de capital liberadas con cargo a reservas.

En primer lugar y a modo de contextualización, el fin de un accionista que invierte en una sociedad es recibir una remuneración del capital dispuesto. Una vez que la empresa ha obtenido beneficios, la manera tradicional de remunerar el capital de los inversores ha sido mediante de la distribución de un dividendo con cargo a las reservas generadas por dicho beneficio. Veamos un ejemplo en el que se lleva a cabo este procedimiento, es decir, el balance de situación de la empresa una vez que se ha transformado la cuenta de pérdidas y ganancias en reservas, el pago del dividendo contra la cuenta de tesorería de la empresa y el balance de situación final.

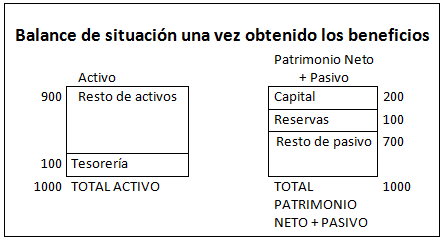

Supongamos que una empresa tiene un balance por un valor de 1.000, teniendo 100 u.m. en tesorería que piensa repartir en forma de dividendo con cargo a la cuenta de reservas que figura en el balance por el mismo importe:

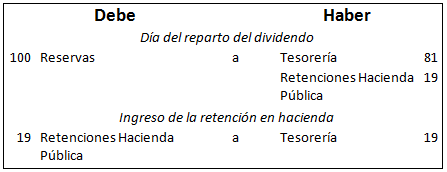

Para llevar a cabo dicho reparto, deberá realizar el siguiente asiento contable, grosso modo, teniendo en cuenta el impacto fiscal en el que ahondaremos más adelante:

Siendo el balance de situación tras el reparto del dividendo el siguiente:

Después de este proceso, cabe destacar los siguientes puntos:

- Se ha retribuido al accionista, objetivo fundamental de la operación incluso aunque no todos ellos la deseasen.

- La empresa ha sufrido una merma en su capacidad para realizar inversiones, se ha quedado sin tesorería y el tamaño de su balance ha disminuido.

- El patrimonio neto de la sociedad ha disminuido en el orden de la cuantía bruta del dividendo.

- Se ha llevado a cabo el pago de un impuesto mediante una retención a los accionistas por el 19% que posteriormente compensarán en sus respectivas declaraciones.

Sin embargo, existe otra manera de remunerar el capital de las empresas cotizadas: mediante la entrega de acciones a través una ampliación de capital liberada con cargo a reservas. El proceso radica, fundamentalmente, en que en este caso no hay una salida de flujos desde la empresa hacia el accionista y que este acudirá al mercado para obtener la liquidez en el momento que él considere más adecuado, en caso de que la necesite.

Del mismo modo, al iniciar el proceso de ampliación de capital, los accionistas recibirán un derecho de suscripción preferente que, en el caso de que prefiriesen la liquidez, podrían vender en el mercado secundario. Este procedimiento además cuenta con la ventaja fiscal de que la venta de los derechos no tributa en el momento de realizarse, sino que se difiere al reducirse el valor de adquisición de las acciones que generaron los derechos. Es decir, que a través de la venta de los derechos de suscripción se obtiene un resultado similar a que hubiesen obtenido vía dividendos, o incluso más eficiente desde el punto de vista fiscal.

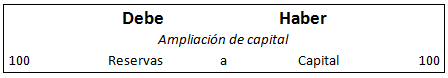

En el caso de llevar a cabo la retribución al accionista de ese modo, los asientos contables que realizaría la empresa serían los siguientes:

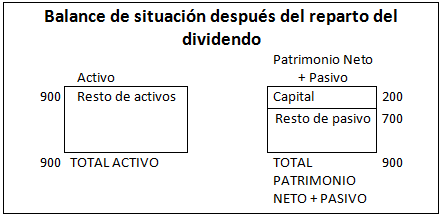

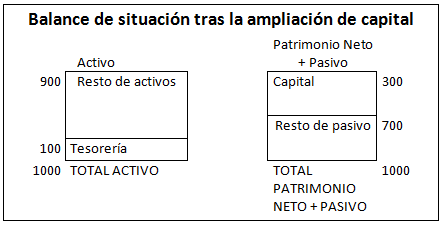

Quedando el balance de situación final de la siguiente manera:

Los principales aspectos de este proceso serían los siguientes, en comparación con la retribución mediante dividendos:

- Se ha producido una retribución al accionistas en especie (mediante acciones), que podrá hacer líquida tanto en el momento de la ampliación de capital mediante la venta de los derechos de suscripción preferente, como con posterioridad con la enajenación de las acciones.

- La empresa sigue teniendo la misma capacidad de inversión que antes de la operación, puesto que no se ha producido una salida de tesorería. Esto implica poder llevar a cabo un nivel de inversiones superiores sin necesidad de tener que acudir en busca de nueva financiación.

- No se ha producido una reducción del patrimonio neto de la sociedad, lo que implica mayores niveles de solvencia para la misma.

- Fiscalmente, se ha diferido el pago de los impuestos hasta el momento en el que se decida vender las acciones.

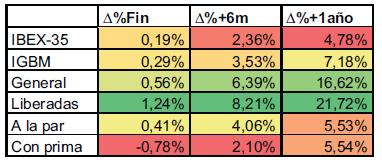

Además, el mercado parece reconocer la eficiencia tanto para la empresa como para los accionistas de las ampliaciones de capital liberadas, tal como muestran los siguientes cuadros, extraídos del trabajo de fin de carrera que se puede consultar en esta misma página web. Los datos procesados van desde 1999 (entrada en funcionamiento del Euro) hasta el año 2007, por el momento en el que se realizó el estudio:

Como se puede apreciar, las ampliaciones de capital liberadas han obtenido mejores resultados con respecto al Ibex 35, el Índice General de la Bolsa de Madrid, y el resto de tipologías de ampliaciones de capital.

Por lo tanto, y a modo de conclusión, se podrían destacar los siguientes puntos de las ampliaciones de capital liberadas:

- Son una forma de retribución al accionista que no debilita la financiación de la empresa, mientras que los dividendos suponen una salida de caja.

- Los accionistas pueden obtener la misma liquidez, o incluso superior debido a las ventajas fiscales, en el momento que lo deseen, en vez de estar supeditados al calendario de dividendos de la empresa.

- Las empresas que han llevado a cabo ampliaciones de capital liberadas han tenido un mejor comportamiento bursátil en el periodo comprendido entre 1999 y 2007.

Yo lo veo un engaño,

Toda ampliación de capital es una forma de financiación para poder obtener recursos. En el caso de una ampliación liberada lo que haces es reforzar el patrimonio neto para dotarlo de más seguridad a efectos de la visión de los agentes externos de la empresa.

¿Donde está el reparto de beneficios? si voy a ganar dinero vía mercado secundario no hace falta que me den más acciones ya lo hago con las q tengo.

Poniendo en circulación más acciones el dividendo por acción futuro se reduce con respecto el que obtendría si no hay ampliación de capital liberada (hay más acciones en circulación y el beneficio futuro no va cambiar por que el patrimonio es el mismo) y además se reduce más si se me ocurre pecar y pedir que me den dinero en vez de acciones.

Deberían dejar de engañar a los socios, si acuerdan un dividendo que se lo hagan efectivo y si algunos prefieren invertirlo en la empresa que vayan a la Bolsa.

Dejo esta pregunta ¿Por qué Hacienda no hace tributar el dividendo recibido vía acciones? algo saben en Hacienda para entender que no se ha generado la renta con la q gravar al accionista. Piensa en ello-

Toda opinión me parece respetable, y si realmente no crees en las ampliaciones de capital liberadas, lo mejor será que no inviertas en compañías que las lleven a cabo. La inversión, en el fondo, es confiar en la buena marcha de la empresa y en el buen hacer del equipo directivo, entre lo que se incluye la determinación de hacer ampliaciones liberadas. No obstante, me gustaría matizar algunos aspectos sobre tu comentario, y que podemos debatir todo lo que quieras.

En primer lugar, estoy de acuerdo en que el objetivo de las ampliaciones de capital son una forma de la empresa de obtener recursos. Sin embargo, en el caso de las ampliaciones liberadas no ocurre esto, puesto que la empresa no recibe recursos; no entran euros nuevos en su caja. Además, las ampliaciones liberadas no refuerzan el patrimonio neto para dotarlo de más seguridad, puesto que las reservas contras las que se hace la operación forman parte de dicho patrimonio. En contraposición, en el caso de que se repartiese un dividendo contra reservas, el patromonio neto sí diminuiría, debilitanto la estructura del balance.

En segundo lugar, es cierto que poniendo en circulación más acciones se reduce el beneficio por acción, pero si suscribes la ampliación de capital tendrás más acciones, por lo que el beneficio absoluto percibido sería el mismo. Un ejemplo numérico; supongamos que una empresa tiene un beneficio de 10.000€ y tiene 100.000 acciones, el BPA es 0,10€/acción. Si la empresa hace una ampliación de capital liberada de 1 acción nueva por cada 5 antiguas, el nuevo número de acciones será 120.000 acciones (las 100.000 antiguas más las 20.000 nuevas), por lo que el nuevo BPA será de 0,0833€ - ciertamente ha disminuido. Sin embargo, haciendo la segunda derivada, un accionista que antes tuviese 20.000 acciones, el beneficio de sus acciones hubiese sido de 2.000€ (0,10 x 20.000). Si ese accionista hubiese acudido a la ampliación de capital liberada, hubiese recibido 4.000 acciones nuevas sin aportar nada (20.000 acciones / 5, la ecuación de canje). Por consiguiente, hubiese tenido 24.000 acciones, con un BPA diluido de 0,0833€, es decir: 2.000€, exactamente igual que antes. En el caso de que no hubiese acudido a la ampliación de capital, su beneficio sería inferior, pero habría cobrado por la venta de derecho de suscripción preferente, compensando esa diferencia.

En tercer lugar, no es cierto que Hacienda no haga tributar a las ampliaciones de capital liberadas, recordemos que no son un dividendo. En las ampliaciones de capital habría dos casos. El primero, que se acuda a la ampliación de capital; en el que se recibirían las nuevas acciones sin aumentar el coste de adquisición, por lo que el precio medio de adquisición disminuiría, y a la hora de vender el paquete de acciones, la base de cálculo sería: el importe total de la venta de todas las acciones (las nuevas y las viejas) menos el coste de adquisición de las acciones (solamente de las viejas), ampliando la base y tributanto en este momento el traslado de los beneficios de la empresa hacia la persona física. El segundo caso, sería no acudir a la ampliación de capital e ingresar el derecho de suscripción preferente. En este caso, es cierto que el ingreso recibido no tributaría en ese momento, pero el coste de adquisición de las acciones se minoraría por el valor de los derechos recibidos. Por ello, cuando se venda el paquete de acciones, o una parte, la base de cálculo sería: Importe de la venta de las acciones (solamente las viejas, porque no tiene nuevas) menos (coste de adquisición de las acciones menos importe percibido por los derechos de suscripción).

Como ves, en ambos casos, las ampliaciones de capital tributan, pero en un momento posterior. Ese efecto, llamado diferimiento fiscal, es totalmente lícito, y de hecho una gran parte de los españoles lo usan con la exención de tributar por las plusvalías generadas cuando se hace un traspaso de un fondo de inversión a otro. ¿Es discutible? Por supuesto, pero a mi me parece que no se debe fiscalizar el ahorro y la inversión, puesto que son la base del crecimiento económico, hasta que el beneficio se haga tangible por parte de los inversores. En ese sentido, quizás el caso de la venta de los derechos de suscripción, sea el más llamativo y discutible - realmente reciben un ingreso por el que no tributan.

En cuarto lugar, nombras la reinversión del dividendo. Esta quizás sea la parte en la que me encuentro más en desacuerdo. Sigamos con los ejemplos; supongamos que un inversor percibe un dividendo bruto de 1.000€, al que se le aplicaría una retención del 21% (antes de la reforma fiscal era del 19%), por lo que percibiría un dividendo neto de 790€. Es decir, su reinversión se vería reducida por la retención. Si suponemos que este accionista quiere llevar a cabo una inversión a largo plazo, por ejemplo, 10 años y con un crecimiento anual del 5%, el inversor estaría dejando de reinvertir 2.641€ por la retenciones, que capitalizado serían aproximadamente 162€. Eso supone una rentabilidad del 6%, solamente por el diferimiento fiscal. Además, ese beneficio tributaría posteriormente aumentando la base imponible, por lo que Hacienda recaudaría más. Si quieres te paso el Excel con los números, aunque son muy sencillos de hacer.

Sin embargo, en lo que estoy totalmente de acuerdo contigo es en que, en las empresas cotizadas, la liquidez a los inversores se la debe dar el mercado secundario, que para algo está. ¿Hacer ampliación de capital liberada o no hacer nada? Es otro tema muy debatible. No afecta a la empresa al no haber un flujo de caja que entre o salga de sus cuentas, solamente a los accionistas, haciendo más eficiente tanto financiera como fiscalmente el traslado de los beneficios de la sociedad hacia la persona física. Por eso, la aprobación de una ampliación de capital liberada debe ser aprobado en el máximo órgano de gobierno de una sociedad: la Junta General de Accionistas.

Espero que podamos seguir debatiendo y compartiendo puntos de vista.

Un saludo y gracias por comentar el post, le da vida a la web,

JP.