La valoración de activos y de negocios se dice que es más un arte que una ciencia. Al principio puede parece un poco extraño que, un análisis basado en aspectos numéricos pueda tener un carácter tan arbitrario. Este post recopila como distintos players del mercado de M&A y valoraciones de España, que a su vez es extrapolable al resto del mundo, difieren a la hora de determinar el valor de algunos parámetros clave.

2 comentariosCategoría: Bolsa

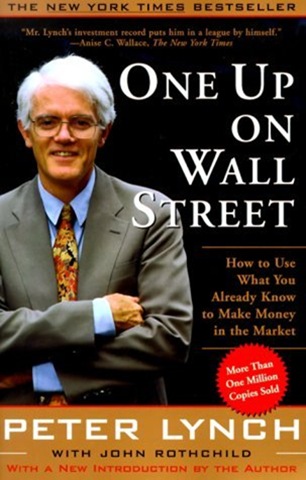

"Cómo usar lo que ya sabes para ganar dinero en la bolsa"

Título: One Up On Wall Street: How To Use What You Already Know To Make Money In The Market (Título en castellano: "Un paso por delante de la bolsa")

Autor: Petery Lynch (con John Rothchild)

Valoración: 10/10

Peter Lynch es uno de los más afamados financieros y gestores de fondos de la historia. Inició su "carrera" como caddy en un club de golf, donde escuchaba hablar de compañías y cotizaciones a empresarios y financieros, quedando fascinado por este mundo. Posteriormente, acabó dirigiendo el Fondo Magellan, de la gestora Fidelity Investment, obteniendo desde 1977 hasta 1990 unos retornos medios del 29,2% anual y batiendo por goleada cualquier índice o sector.

Pero la idea de este post no es hablar de Peter Lynch, sino de uno de sus libros: "Un paso por delante de la bolsa". En él, Lynch hace un recorrido a través de cuáles son sus criterios de inversión y cómo encontraba empresas que acababan convirtiéndose en tenbaggers, es decir, que multiplicaban su valor por diez. En el texto, hace una aproximación tanto financiera como psicológica sobre las inversiones y sobre inversores - parte fundamental del libro, matizando, claramente, cuáles son para él las principales diferencias entre un inversor profesional y uno particular.

... nada mejor que recurrir a Star Wars:

"Para que los 'geeks' lo entiendan, el consejero delegado es Luke Skywalker y el presidente, Yoda".

Roger Cheng - CNET News,

en referencia al nuevo puesto de presidente Steve Jobs en Apple

JP.

Deja un comentarioEn el siguiente post vamos a ver las diferencias de retribución al capital, tanto desde el punto de vista del accionista como del de la empresa, entre el reparto de dividendo y la entrega de acciones mediante ampliaciones de capital liberadas con cargo a reservas.

2 comentarios